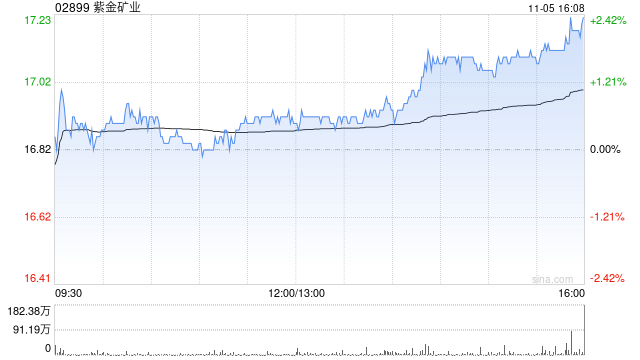

第一上海发布研究报告称,维持紫金矿业(02899)“买入”评级,基于公司项目建设稳步推进,矿石产量未来逐渐释放,金、铜价格中短期内有望维持高位带动整体盈利提升,分别调整2024-2026年收入预测至3258亿/3625亿/3792元;调整归母净利润预测至300亿/386亿/419亿元,上调目标价至22.34港元。

第一上海主要观点如下:

三季度业绩:

2024年前三季度公司取得营业收入2303.96亿元,同比增加2.39%;归母净利润243.57亿元,同比增加50.68%;三季度单季度,公司营业收入799.8亿元,同比增加7.11%;归母净利润92.73亿元,同比增加63.64%。

金铜价格持续走高带动盈利提升:

随着美联储降息方向确定、及政治经济不确定性带来的避险需求,今年黄金价格持续高位运行。目前伦敦现货黄金收盘价到达2648.8美元/盎司,相较6月底增长了13.64%。金价的持续走高助力公司三季度的业绩增长;长江有色铜目前均价达到了7.67万元人民币/吨,处于歷史高位运行,主要由于供应端预期的收紧以及需求复苏所导致,该行预计铜和金价格将持续提升,这将对公司盈利水准形成有力支撑。

金铜产量持续提升稳定成本水准:

公司前三季度主营产品产量:矿产金产量54.3吨,同比增长8.33%;矿产银331.1吨,同比增长6.69%;矿产铜789,459吨,同比增长4.67%;矿产锌309,735吨,同比减少4.18%。成本方面,公司前三季度铜精矿、电积铜和电解铜单位销售成本分别为1.88/3.27/3.57万元/吨,同比变化分别为-4.16%/+5.49%/-13.05%。金锭、金精矿单位销售成本分别为286.46/155.06元/克,同比变化分别为+1.32%/-0.54%。随着公司四季度产量持续提升的预期,预计公司成本仍有下降空间。

新专案助力公司黄金产量提升:

公司10月披露收购迦纳Akyem金矿专案100%股权。截至2023年12月31日,Akyem探明+控制+推断的金金属资源量(不含储量)为54.4吨,证实+可信的金金属储量为34.6吨,另有约83吨的地下黄金资源储备,后续有望升级为资源量。在公司未来对矿山进行设计改造后,有望延长露天开采时间,未来保持8-10吨黄金产量的水准。