我们正生活在一个高度不确定时期,高不确定性也会对新兴市场产生显著影响。

截至今年10月,标普500指数年内累计上涨约20%,国际金价于上周盘中突破2800美元关口创历史新高,过去1年比特币价格涨近97%……

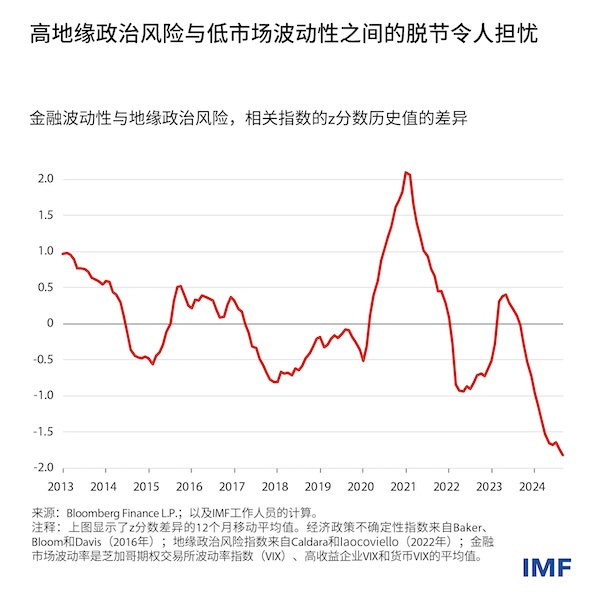

资产价格与全球经济面临的各种不确定性之间的日益脱节,正导致未来金融冲击的可能性上升。当波动性追赶不确定性时,下行风险可能会大幅上升——国际货币基金组织(IMF)在上月发布的《全球金融稳定报告》中警告。

IMF货币与资本市场部助理主任Jason Wu在接受第一财经记者专访时表示,鉴于全球各地频发的地缘政治冲突,及今年截至目前的选举,并考虑到新当选政府将制定的政策尚不清晰,我们面临的地缘政治风险和经济不确定性相当高。

Jason Wu解释道:“鉴于如此多样的不确定性,令人担忧的是金融市场的波动似乎并没有真正反映出我们所面临的不确定性程度。”

《全球金融稳定报告》称,虽然近期的金融稳定风险依然可控,但随着高度的经济不确定性与较低的金融波动性之间脱节日益严重,未来的下行风险在加剧。

高度的经济不确定性与较低的金融波动性之间脱节日益严重

Jason Wu分析称,形成上述脱节的原因有几个方面。

首先,教科书式的理由是,投资者的风险偏好仍然很高,投资情绪相当活跃。换句话说,投资者要求从资产中获得的风险溢价并没有特别高,从而使得金融市场保持较低的波动性。

其次,这源于投资者对包括央行在内的政策制定者的信任增加,相信后者拥有应对任何金融市场动荡或金融体系不稳定的工具。

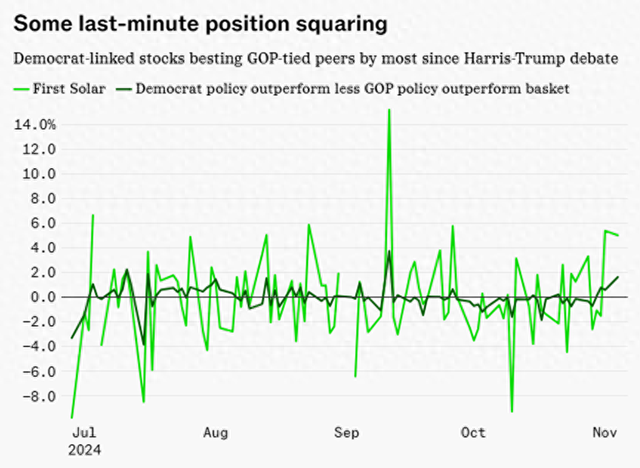

事实上,今年8月初的市场动荡已让我们得以窥见这一风险。

在日本央行于7月底加息之后,美日利差迅速收窄,加之8月初美国就业报告疲软,导致日元对美元汇率走强。这反过来又加速了杠杆化日元套利交易的平仓,并刺激了股市抛售。日经指数单日狂泻12%,创下1987年以来的最大单日跌幅。

与此同时,波动性的大幅上升使对冲基金和采用动量策略的交易机构等部分投资者触及了风险限额,从而引发了更多抛售。

报告认为,在这种情况下,部分金融机构可能会被迫出售资产或实施资产负债表去杠杆,以满足追加保证金或风险限额的要求。此类行动虽有可能保护单家机构,但在实际中却可能加剧市场的抛售。

“IMF在报告没有详尽地列出可能发生这种情况的原因。但我们试图传达的关键观点是,随着波动性和不确定性之间的脱节,我们在过去已经看到,波动性可能会突然飙升,而正是在这些时期,金融体系将受到考验,经济韧性将受到挑战。”Jason Wu补充道。

IMF预测,鉴于短期增长风险适度可控,2025年全球经济增速低于《世界经济展望》基线水平的概率约为58%。由于金融环境保持宽松,信贷健康增长,所以尾部结果并不是十分严峻。

然而,考虑到不确定性、地缘政治风险和金融市场波动性之间存在严重脱节,波动性很可能会出现更普遍的大幅上升。在某种情况下,假设出现类似今年8月的金融环境收紧的情况,且持续时长达一整个季度,恐导致2025年全球经济增速低于《世界经济展望》基线水平的概率上升至75%左右,与新冠危机的峰值相当。

新兴市场要警惕美联储宽松货币政策路径反复

当地时间7日,美联储11月将召开议息会议。随着最新数据显示经济情况有所改善,连续大幅降息的概率被基本排除,机构与投资者普遍预计,美联储将在今年剩余两次会议上分别降息25个基点。

Jason Wu表示,总的来说,包括美联储在内的全球货币政策放松对新兴市场是有支持作用的。然而需要注意的是,“我们正生活在一个高度不确定时期,高不确定性也会对新兴市场产生显著影响。”他补充道。

“例如,即使投资者预期货币政策将继续放松,一旦再次发生通胀冲击,将改变对货币宽松程度的预期。在此期间,我们过去已经看到,新兴市场对这类冲击非常敏感。可能会出现货币贬值、资本外流等情况。”Jason Wu补充道。

IMF货币与资本市场部金融监管处副处长卡约·费雷拉(Caio Ferreira)向记者表示,这意味着,央行在执行货币政策时要与市场进行充分、明确的沟通,以减少不确定性。“尤其要明确的是,央行不会对个别数据作出过度反应。”他补充道。

IMF建议,在通胀仍顽固高于目标水平的国家,央行应抑制投资者对货币政策放松的过于乐观的预期。在通胀非常接近或已处于目标水平的国家,如果有证据表明通胀最终可能在一段时间内低于目标水平,那么政策制定者应该对更快放松政策持开放态度。