股市情绪降温 低风险资产收益持续下行 居民陷理财“困惑”

“最近看银行理财收益低,有些还在亏损,基金摸不准什么时候买,黄金价格已经很高了,未来能否继续上涨还是未知。”一位年近退休的阿姨谈起自己对手头一笔养老金的规划时有些一筹莫展。9月底,她看到股市的增长,想到要对自己手里的养老钱做下规划,但最近,她又充满困惑。

9月24日,随着国新办发布会上提振市场的政策相继抛出,投资者对于资本市场上的投资热情被一把点燃。银行客户经理对投资者的观察非常敏锐,“股市疯涨的那几天,有些年轻人要赎回理财、赎回基金,甚至贷款,都要去开户投资,但不少长期投资的老客户却选择在这个时候赎回自己被套牢了几年的基金。”一位上海的城商行理财经理告诉记者。

进入10月中旬,A股市场此前的狂热情绪逐渐冷却,加上新一轮的降息来临,高收益资产在市场上异常难寻。记者采访了多位银行理财经理了解到,目前,银行主推的理财产品主要是,短期限的现金类理财产品和ETF指数基金,但整体销售较为平淡。

“8月到现在,债市收益持续调整,尤其是9月底、10月初受到股市的冲击,目前来看,债市的调整仍将持续。”上述城商行理财经理判断。因此,他建议客户购买1个月、3个月期限的短期产品,收益会相对稳定。

从市场来看,债市8月以来确实波动较大。8月债市收益受监管因素影响而上行,尽管10年国债收益率此后进一步下行到2%附近,但在9月股债跷跷板的影响下,还是面临收益率和规模双双下行的压力。

据南财理财通数据,截至三季度末,理财公司人民币纯固收理财破净率为1.21%(按登记编码核算,不含现金类产品)。其中1~2年期限产品破净率为2.65%;6~12个月期限产品和2~3年期限产品破净率分别为1.12%和1.08%。华宝证券数据显示,9月22日,银行理财的赎回量一度达到5%的高点,在国庆节后短时间内依旧达到了2%的水平。

不过近两周的规模和收益数据均已经出现回暖迹象。国信证券宏观固收团队研报显示,截至10月20日,理财子公司产品存续总规模为25.37万亿元,周规模环比上升1.65%,环比增加4115亿元。其中,现金管理型产品、权益类产品和混合类理财产品存续规模分别环比增长1170.63亿元、减少1.95亿元、减少27.85亿元。

收益率方面,华宝证券数据显示,截至2024年10月20日,日开固收非现金理财产品近1月年化收益率2.41%,封闭6~12个月固收理财产品近6月年化收益率3.39%,封闭1~3年固收理财产品近1年年化收益率3.76%,分别较前一周提升24BP、14BP、7BP。

由于营销手段和零售策略的不同,各家银行今年以来的银行理财销售额也呈现出了较大差距。记者获取的一份独家数据显示,股份行整体今年以来的银行理财销售均有较大幅度的增长,其中,增幅在10%以上的分别为广发银行16.3%,中信银行11.8%,招商银行10.3%。其中,招行今年以来销售的银行理财规模达到了3.86万亿元,远超排名第二的中信银行1.41万亿元。销售规模在万亿之上的还有兴业银行。为1.23万亿元,但兴业银行增势不足,规模年增幅仅有1.1%,处于最低水平。九千亿销售规模区间的有浦发银行和民生银行,八千亿级别则仅有光大银行。

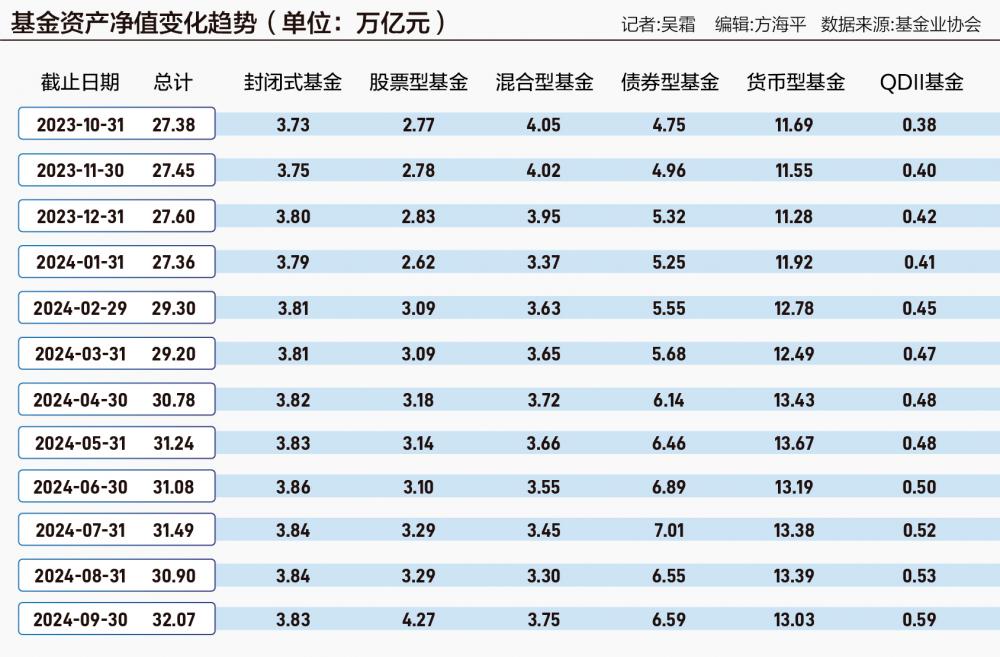

与银行理财近期的规模波动下降不同,9月基金的规模增长稳定。根据10月23日,中国基金业协会公布的《公募基金市场数据》,9月底,公募基金资产净值合计32.07万亿元,环比增长3.79%。

具体来看,基金资产净值的增长主要由股票型基金、混合型基金和QDII基金贡献,债券型基金和货币型基金反倒大幅下降。“这主要是因为投资者会将低收益的资产赎回转而购买高收益的资产”,一位国有行理财经理表示,这个趋势在国庆前后非常明显,不过也有人借此机会赎回基金,落袋为安。

在资产配置时,上述国有行理财经理建议可以债基和银行理财二选一,因为两者的底层资产比较类似,同时购买并不能起到分散风险的作用。如果需要配置高风险资产,可以购买混合型和股票型基金,但两者的收益波动均较大,需选择合适的时机,而此前暴涨的时候绝不是一个好的时间。多位理财经理告诉记者,如果想要投资权益市场,但不想要过大的波动,可以考虑指数包含范围更广的ETF基金。

对于追求资产极致安全的投资者来说,大额存单和美元存款此前也是热门选择,但近期吸引力逐渐降低。

10月,各大银行开启了2023年以来的第五轮存款利率下调。与此前一样,下调由国有行领头,逐步扩散到股份行、城农商行、村镇银行等。

10月18日,国有大行先后公告下调人民币存款挂牌利率。具体来看,活期存款利率由0.15%下降5BP至0.1%,不同期限定期存款利率普降25BP,一年期、二年期、三年期、五年期定期存款挂牌利率调整至1.10%、1.20%、1.50%、1.55%。本次长期限存款利率下调幅度更大,3年期和5年期存款利率累计下调幅度达到110BP。

10月21日,包括招商银行、平安银行、广发银行等在内的多家股份行紧随其后,宣布跟进下调存款挂牌利率,下调幅度与国有行基本一致。

而在美元存款方面,随着美国进入降息周期,美元存款的利率逐月下降,此外由美元降息带来的美元贬值也为美元存款增加了汇率风险。

“现在好像确实进入了一个高收益资产极度难寻的状态。”一位银行零售部门负责人表示。银行客户的风险偏好普遍更低,因此银行也主要推荐一些低风险的产品,可以观察到的是,现在低风险产品的收益确实比较低,并且未来一段时间仍将继续下行。

受理财产品收益下滑影响,居民对财富增长的信心和财务规划的意愿也有所下行。

近日,上海交通大学上海高级金融学院和嘉信理财发布的《中国新富人群财富健康指数》(以下简称《指数》)显示,年收入在12.5至100万元之间的新富人群,财富健康指数从上一年的70.78分小幅下降至70.51分,财富信心、财务规划和资产管理等次指数分别下降0.46分、3.36分和1.22分。

《指数》中指出,家庭债务问题成为影响新富人群财富信心的一大因素,今年新富人群对家庭债务问题的关注度显著上升,这在中、高收入群体中尤其明显。22.4%的高收入新富人群将负债作为评估当前财务状况时的首要关注点之一,较去年上升8.6个百分点。

国际清算银行数据显示,2006年以来居民杠杆率持续攀升,在2020年达到60%,并出现增速放缓态势。

嘉信理财(上海)总经理Thomas Pixley分析指出,债务会影响投资者的财富信心状况,可以看到,没有债务的人群财富满意度和信心都高于有债务的人。月薪3万元以上的高收入人群的负债的占比也是远远高于低收入人群。此外,投资收益也会影响财务规划的意愿,拥有财务规划的新富人群比例已连续三年下降,今年仅为58.7%,较去年大幅下降6.1个百分点。